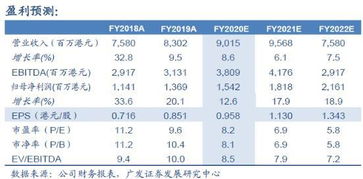

第一上海:予兖煤澳大利亚买入评级目标价港元

第一上海发布研究报告称,予兖煤澳大利亚(03668)“买入”评级,2025/26年净利润预计为13.2/13.8亿澳元,调整2025年目标价至36.65港元。公司2024年澳洲产量进一步恢复,国际煤市场需求下半年有望转好,虽然煤价在上半年出现较大下降,预计下半年将小幅反弹。2025年国际海运煤价保持下半年水平。该行预计2024年归母净利润为11.73亿澳元,往后净利润将保持稳定小幅增长。

第一上海主要观点如下:

上半年业绩略低于预期,市场需求弱导致煤价下跌:

2024上半年国际煤炭市场需求疲软,煤炭价格持续下滑,公司1H业绩同比下降。全年录得收入31.4亿澳元,同比-21%。归母净利润为4.2亿澳元,同比-57%,低于市场预期。主要受煤价下跌及产量未达到预期所至,公司上半年年动力煤均价为156澳元/吨,冶金煤为319澳元/吨,平均煤价为179澳元/吨,同比-36%。

产量低于预期,第一上海:予兖煤澳大利亚买入评级目标价港元下半年有望大幅增长:

由于天气因素,以及客观开采条件影响,产量未达到预期,上半年公司商品煤权益销量为1690万吨,同比 18%,其中动力煤1480万吨,同比 24%;冶金煤200万吨,同比-17%。分季度看,Q2商品煤销量为860万吨,环比 4%,其中动力煤为750万吨,环比 3%;冶金煤为100万吨,基本与Q1持平。虽然上半年同比增长,但产销量依然大幅低于去年下半年的水平,预计24年下半年随着澳洲雨季过去,工作面搬迁完毕后,公司产量将重新回到历史高位水平,预计公司全年权益销量为3600万吨,达到公司3500-3900万吨的指引区间。

现金成本小幅下降,下半年将明显改善:

由于产量减少,原材料和用工成本增长及公司额外增加机器和人员进行复产,公司上半年现金成本为101澳元/吨,同比-7%。其中中原材料基本持平为34澳元/吨;员工福利基本持平23澳元/吨,同时运输费用及合约服务费下降至22澳元/吨及17澳元/吨。H1单位成本小幅下降,得益于产量提升,公司依然受制于澳洲物价提升和用工短缺。预计下半年伴随着产量进一步释放,单位现金成本将有明显下滑,预计2024年公司单位现金成本为95澳元/吨,保持在指引区间89-97澳元/吨内。

公司加强现金储备,为战略扩张准备:

截止2023年底,公司无计息负债,仅有租赁负债。且公司上半年运营良好,截止6月底,公司运营现金流为8.5亿澳元,高于利润,6月末公司持有现金为15.5亿澳元。为了公司进一步发展,为股东创造最大化价值,公司选择中期不分红,留存现金作为后续的战略储备,未来公司价值有望通过外延收购增长。并且公司并未改变分红政策,最终年度分红比例由董事会决定。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。